23/07/2019

INSCRIVEZ-VOUS À NOS PUBLICATIONS

Rejoignez-nous pour recevoir les dernières nouvelles sur la société & notre offre

Articles à lireArticles Importants

Webinaire – Notre conviction sur l’OR (4/26/2024)

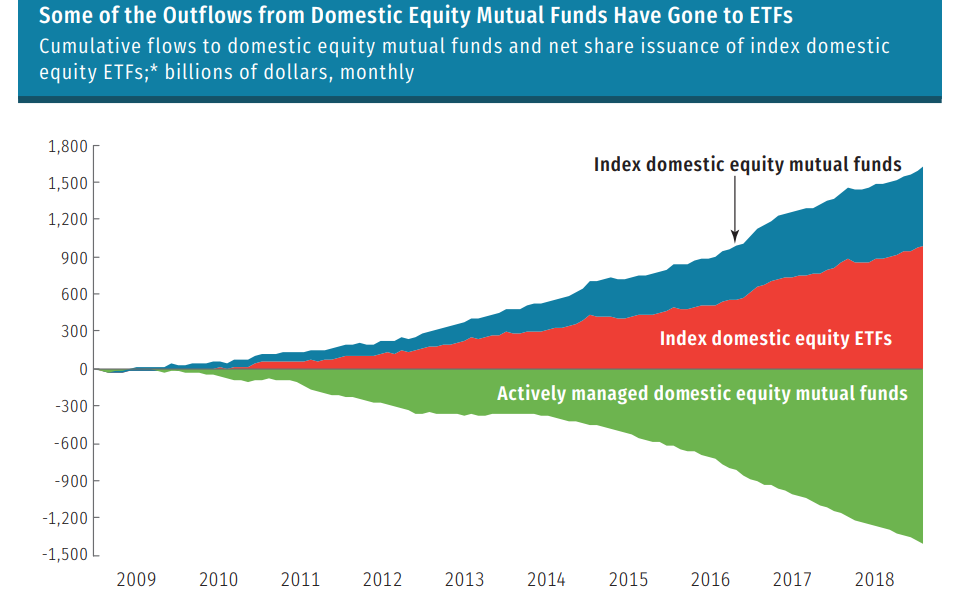

BSmart – La sousperformance de la gestion active (2/29/2024)

L’Assurance-Vie en danger ? (3/31/2023)

Des perspectives de marchés ? Vraiment ?! – PPPB #57 (9/29/2022)

Poutine, Biden et votre portefeuille – PPPB #35 (2/16/2022)

Bitcoin : 1.000.000 $ ou zéro ? – PPPB #34 (2/14/2022)

Une idée d’investissement attractive – PPPB #30 (1/12/2022)

Bilan et leçons de 2021 – PPPB #29 (1/5/2022)

Assurance-Vie France/Luxembourg – 2e partie – PPPB #28 (12/15/2021)

Assurance-Vie France/Luxembourg – PPPB #27 (12/8/2021)